Moms

Moms eller merværdiafgift (tidligere meromsætningsafgift) er en generel afgift på en vare eller tjeneste, der er beregnet som en fast procenstsats af varens værdi. Karakteristisk for en merværdiafgift er, at afgiften beregnes på ethvert trin af en vares vej fra producent til forbruger, sådan at der i hvert trin opkræves en procentvis andel af den værdi, som varen forøges med, når den passerer det pågældende trin.[1] Merværdiafgifter er i dag en vigtig del af skattesystemet i de fleste lande verden over. USA har som det eneste større land ikke en egentlig merværdiafgift, men i stedet andre former for indirekte skatter.

Selvom momsen er en bredt baseret indirekte skat til forskel fra en punktafgift, der er en afgift på en specifik varetype, findes der i mange lande differentierede momssatser for forskellige varegrupper. Det er for eksempel ikke ualmindeligt, at fødevarer og evt. andre basale forbrugsvarer har en lavere afgiftssats end andre varer.

Etymologi

redigérMoms er oprindelig en forkortelse for meromsætningsafgift, et ord, der igen er blevet dannet efter den tidligere i Danmark eksisterende omsætningsafgift (kaldt oms), som den danske moms afløste i 1967.[1] I dag anvendes dog i den danske skattelovgivning ikke betegnelsen meromsætningsafgift, men i stedet merværdiafgift.[2] Ordet er parallelt til bl.a. den engelske betegnelse "value added tax", forkortet VAT.

Princip

redigérMomssatsen fastsættes af det offentlige som en procentsats af de pågældende varer eller tjenester. Som navnet angiver, er en merværdiafgift designet, så den kun beskatter den værdi, som en virksomhed tilfører varen udover værdien af de indkøb (input i produktionen), som virksomheden selv foretager for at kunne frembringe sit produkt.

For at forstå ideen kan man forestille sig en produktionsproces (f.eks. take-away-kaffe, der starter med dyrkningen af kaffebønner), hvor varen bliver gradvis mere værdifuld på ethvert niveau af produktionen. Hver momsregistreret virksomhed i værdikæden vil betale moms som en procent af sin salgspris og til gengæld få refunderet den moms, den har betalt i indkøbet af de relevante råvarer mv. Netto betaler virksomheden dermed kun moms af den værditilvækst, den selv har skabt. Når en slutbruger køber en momsbelagt vare - som slutbrugeren så ikke kan få refunderet - betaler de merværdiafgiften for hele produktionsprocesen (dvs. købet af kaffebønnerne, deres transport, forarbejdning osv.). Den momsbetaling, som staten opkræver fra hver virksomhed, er forskellen mellem momsen på virksomhedens egen omsætning (salgsmomsen) og momsen på købet af varer og tjenester, som produktionen afhænger af (virksomhedens købsmoms). Forskellen på virksomhedens omsætning og dens udgifter til varer og tjenester er netop dens værditilvækst (merværdi).

Overvæltning

redigérOfte antages det, at momsen på lang sigt overvæltes på lang sigt i forbrugerpriserne, sådan at det i det lange løb bliver forbrugerne, der reelt betaler momsen ved køb af varer eller tjenesteydelser.[3]

Merværdiafgiftens historie og udbredelse

redigérDet er ikke helt klart, hvem der først fremkom med ideen om en generel merværdiafgift. To forskellige personer krediteres ofte for at have præsenteret ideen uafhængigt af hinanden, nemlig den tyske forretningsmand Georg Wilhelm von Siemens i 1918 og den amerikanske økonom Thomas S. Adams i hans skriverier mellem 1910 og 1921. von Siemens' fokus var på en merværdiafgift som en slags teknisk detail-forbedring af de eksisterende omsætningsafgifter, mens Adams så sit forslag som et alternativ til selskabsskatten i det daværende amerikanske føderale skattesystem.[4]

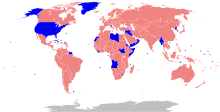

Merværdiafgiften blev først indført på et nationalt plan i Frankrig i 1954. Afgiftens dækningsgrad var dog begrænset, og først i 1968 fik Frankrig en fuldstændig merværdiafgift som inkluderede detailhandelen. Det første europæiske land, der indførte en generel merværdiafgift, var derfor Danmark, hvor momsen første gang blev opkrævet i 1967. I løbet af 1960'erne og 1970'erne blev merværdiafgifter udbredt i det meste af Vesteuropa og Latinamerika. I Vesteuropa blev udbredelsen fremmet af, at EU med tiden krævede, at medlemsstaterne indførte en delvis harmoniseret merværdiafgift. Fra slutningen af 1980'erne oplevede afgiften igen en storstilet ekspansion, da dels en række vigtige ikke-europæiske industrilande som Japan, Australien og Canada og dels mange udviklingslande i Afrika og Asien indførte en tilsvarende afgift. Den Internationale Valutafond og Verdensbanken spillede en hovedrolle i udbredelsen af denne form for skatteopkrævning. I dag er USA den eneste større udviklede nation, der ikke har en merværdiafgift som del af sit skattesystem. Merværdiafgifter opkræves i mere end 140 lande og står for ca. 20 % af det samlede globale skatteprovenu.[4]

EU

redigérI EU er der i et vist omfang fælles momsregler. De enkelte lande kan som udgangspunkt fastsætte deres egne momssatser. Der er dog en minimumsgrænse for landenes normalsats på 15 % og en grænse på den lavere momssats, som mange lande har, på 5 %.[5]

De enkelte EU-landes momssatser i 2018 fremgår af nedenstående tabel:[6]

| Land | Almen momssats |

Reduceret sats |

Stærkt reduceret sats |

Mellemsats | Nulsats mulig |

Forkort else |

Navn |

|---|---|---|---|---|---|---|---|

| Belgien | 21 % | 6 % | – | 12 % | ja | BTW TVA MWSt |

Belasting over de toegevoegde waarde Taxe sur la Valeur Ajoutée Mehrwertsteuer |

| Bulgarien | 20 % | 9 % | – | – | – | ДДС | Данък върху добавената стойност |

| Cypern | 19 % | 9 % | – | 5 % | ja | ΦΠΑ | Φόρος Προστιθέμενης Αξίας |

| Danmark | 25 % | – | – | – | ja | moms | Meromsætningsafgift |

| Estland | 22% | 9 % | – | – | – | km | Käibemaks |

| Finland | 24 % [7] | 14 % | – | 10 % | ja | alv moms |

Arvonlisävero mervärdesskatt |

| Frankrig | 20 % | 10 % | 2,1 % | 5,5 % | – | TVA | Taxe sur la Valeur Ajoutée |

| Grækenland | 24 % (på øer: 13 %) |

13 % (på øer: 6 %) |

6 % (på øer: 3 %) |

– | – | ΦΠΑ | Φόρος Προστιθέμενης Αξίας |

| Irland | 23 % | 13,5 % | 4,8 % | 9 % | ja | VAT CBL |

Value Added Tax (engelsk) Cáin Bhreisluacha (gaelisk) |

| Kroatien | 25 % | 13 % | – | 5 % | – | PDV | Porez na promet |

| Italien | 22 % | 10 % | 4 % | 5 % | ja | IVA | Imposta sul Valore Aggiunto |

| Letland | 21 % | 12 % [8] | – | – | ja | PVN | Pievienotās vērtības nodoklis |

| Litauen | 21 % | 9 % | – | 5 % | – | PVM | Pridetines vertes mokestis |

| Luxembourg | 17 % | 8 % | 3 % | – | – | TVA | Taxe sur la Valeur Ajoutée |

| Malta | 18 % | 7 % | – | 5 % | ja | VAT | Taxxa tal-Valur Mizjud |

| Nederlandene | 21 % | 6 % | – | – | – | BTW | Belasting toegevoegde waarde |

| Polen[8] | 23 % | 8 % | – | 5 % | ja | PTU/VAT | Podatek od towarów i uslug |

| Portugal | 23 % (på Madeira: 16 %) |

13 %[8] | – | 6 % | – | IVA | Imposto sobre o Valor Acrescentado |

| Rumænien | 19 % | 9 % | – | 5 % | – | TVA | Taxa pe valoarea adaugata |

| Slovakiet[8] | 20 % | 10% | – | – | – | DPH | Dan z pridanej hodnoty |

| Slovenien | 22 % | 9,5 % | – | – | – | DDV | Davek na dodano vrednost |

| Spanien | 21 % (på Kanarieøerne: 5 %) |

10 % | 4 % | – | – | IVA IGIC |

Impuesto sobre el valor añadido Impuesto General Indirecto Canario |

| Sverige | 25 % | 12 % | – | 6 % | ja | moms | Mervärdesskatt |

| Tjekkiet | 21 % | 15 % | – | 10 % | – | DPH | Dan z pridané hodnoty |

| Tyskland | 19 % | 7 % | – | – | ja | MwSt/USt. | Mehrwertsteuer/Umsatzsteuer |

| Ungarn | 27 % | 18 % | – | 5 % | – | ÁFA | Általános forgalmi adó |

| Østrig | 20 % | 10 % | – | 12 % | – | USt. | Umsatzsteuer |

Informationerne er fra juni 2018.

Ålands momssatser bestemmes af Finlands riksdag. De har de samme niveauer og tillempninger som det øvrige Finland, selv om der er mulighed for at lave særlige regler for Åland. Da Finland den 1. juli 2010 forhøjede momsen, fulgte Åland med.[9]

Danmark

redigérI Danmark indførtes momsen i 1967 til afløsning for omsen, der var en omsætningsafgift, som alene blev opkrævet i engros-ledet. Da omsen blev indført i 1962, var dennes sats på 9 %. I forbindelse med omlægning til moms blev den nye momssats 10 %. siden 1992 har momssatsen været 25 %.

I perioden fra 29. maj 1975 til 1. marts 1976 var momsen midlertidgt nedsat fra 15 til 9,25 % (den såkaldte mims).[10]

| År | Sats | Oms/moms |

|---|---|---|

| 1962 | 9 % | oms |

| 1967 | 10 % | moms |

| 1968 | 12,5 % | moms |

| 1970 | 15 % | moms |

| 1977 | 18 % | moms |

| 1978 | 20,25 % | moms |

| 1980 | 22 % | moms |

| 1992 | 25 % | moms |

I 2015 var de samlede momsindbetalinger på 186 milliarder kroner svarende til cirka to tredjedele af statens samlede afgiftsprovenu.[11]

En række ydelser er fritaget for moms, fx:

- Udstyr til udsendte soldater

- Taxakørsel

- Porto (frimærker og breve)

- Salg af varer og ydelser fra virksomheder med løbende omsætning over 12 måneder på højst 50.000 kroner

- Renter

Undtagelserne fremgår af momslovens § 13 samt §§34-36.

Kilder

redigér- ^ a b "Moms" i Den Danske Ordbog. Hentet 10. august 2021.

- ^ Bekendtgørelse af lov om merværdiafgift (momsloven) – retsinformation.dk Loven om merværdiafgift (momsloven).

- ^ Provenu og metode - regnemetoder i Skatteministeriet. Publikation, Skatteministeriet, 25. juni 2013.

- ^ a b Kathryn James: Exploring the Origins and Global Rise of VAT Tax Analysts 2011.

- ^ Momsregler og momssatser. Europa.eu, besøgt 10. august 2021.

- ^ Momsregler og momssatser: standardsatser, særlige satser og nedsatte satser - Your Europe

- ^ "Finland to increase VAT by 1% in 2013". Tmf-vat.com. 22. marts 2012. Arkiveret fra originalen 24. april 2012. Hentet 30. april 2012.

- ^ a b c d "Federation of International Trade Associations : country profiles". Arkiveret fra originalen 20. maj 2011. Hentet 3. maj 2012.

- ^ Finland raises general VAT rate to 23 pct Helsinki Times, 1 juli 2010

- ^ Jepsen, Gunnar Thorlund; Pedersen, Jan; Vestergaard, Jørn: artiklen moms i Den Store Danske på lex.dk. Hentet 10. august 2021.

- ^ "Afgifter - provenuet af afgifter og moms 2010-2017". Skatteministeriet. 30. september 2016. Arkiveret fra originalen 18. oktober 2016. Hentet 16. oktober 2016.